Churn Prevention in der Versicherungsbranche

13 Dez. 2021 | von Can Atamer

„Schlechte Kundenbindung“ und „erhöhte Abwanderungsraten“ sind Begriffe, die zweifelsohne jeden Kollegen und jede Kollegin im Meetingraum aus dem Halbschlaf rütteln können. Insbesondere in der Versicherungsbranche handelt es sich bei diesen Themen um hochaktuelle Probleme. Bereits 2011 berichtete der IT-Dienstleister GFT Technologies in einem Fachartikel des vb Versicherungsbetriebe Magazins, dass sich mehr als die Hälfte der Kunden auf dem Versicherungsmarkt vorstellen können den Anbieter zu wechseln. Knapp 10 Jahre später sieht die Lage nicht besser aus. Vergleichsportale wie Check24 erhöhen die Transparenz und somit den Konkurrenzdruck, zudem erschweren wegfallende Wechselbarrieren die Kundenbindung. Die Folgen davon zeigten sich 2020 in der Studie der Servicevalue GmbH und von Deutschland Test – Versicherer und Finanzdienstleister schnitten im Hinblick auf ihren jeweiligen Customer Loyalty Score am schlechtesten im Vergleich zu anderen Branchen, wie z.B. dem Einzelhandel oder der Gastronomie ab (Versicherungsportal.de, 2020). Die Lösung: effektive Analytics-Methoden und Kommunikationsstrategien als Kontermaßnahme (Accenture 2019).

Zur Bekämpfung dieser Probleme müssen klassische Präventionsmaßnahmen, wie Belohnungen, Verlustausgleich, oder erhöhte Abwanderungsbarrieren mit modernen Methoden der Digitalisierung ergänzt werden. Laut adesso tragen zunehmende Investitionen in IT-Lösungen die Verantwortung, diese Lücke zu füllen. Neben modernen Methoden, wie der Digitalisierung der Beratungsdienstleistungen und Vertragsabschlussmöglichkeiten bietet auch eine personalisierte Kundenansprache eine effiziente Maßnahme für Herausforderungen wie z.B. erhöhte Abwanderungsraten.

In diesem Beitrag möchte ich zeigen, wie Sie durch die Analyse Ihrer Kundendaten die Verhaltensmerkmale Ihrer Kunden veranschaulichen können und diese Erkenntnisse nutzen können, um mithilfe prädiktiver Methoden die Wahrscheinlichkeit einer Abwanderung vorhersagen zu können. Zur Ermittlung der Abwanderungsgefahr berücksichtigen wir Parameter wie die Anzahl der Versicherungen und Tarife, die von einem Kunden in Anspruch genommen wurden, das Kaufverhalten über einen bestimmten Zeitraum, den Life-Time Value individueller Kunden und Kundengruppen sowie allgemeine, soziodemographische Faktoren, wie Alter und Geschlecht. Im Fokus steht hierbei die Kundenorientierung im Gegensatz zum weitverbreitenden produktorientierten Marketing in der Versicherungsbranche. Zur exemplarischen Darstellung der Ermittlung der Abwanderungsgefahr nutze ich die Datenanalyse Software Apteco FastStats.

Die Exploration der eigenen Datensätze gewährleistet eine Veranschaulichung sämtlicher Verhaltensmerkmale der Kunden, sodass mittels prädiktiver Analysemethoden die Wahrscheinlichkeit einer Abwanderung vorhergesagt werden kann. So können Parameter wie die Anzahl der Versicherungen und Tarife, die von den Kunden in Anspruch genommen wurden, das Kaufverhalten der Kunden über einen bestimmten Zeitraum, der Life-Time-Value individueller Kunden oder Kundengruppen und natürlich allgemeine soziodemographische Faktoren, wie Alter, Geschlecht etc. berücksichtigt werden, um die Abwanderungsgefahr zu ermitteln.

Look-alike Modellierung zur Identifizierung Ihrer abwanderungsgefährdeten Kunden

Um abwanderungsgefährdete Kunden von der tatsächlichen Abwanderung abzuhalten, bietet es sich an, den Begriff „abwanderungsgefährdet“ zu definieren. Ab welchem Zeitpunkt gilt ein bestehender Kunde als abwanderungsgefährdet? Eine Typisierung des bestehenden Kundenstamms anhand bestimmter Verhaltensmerkmale ist in diesem Fall eine geeignete Methode, um die Grenze zwischen der normalen und gefährdeten Kundschaft zu ziehen.

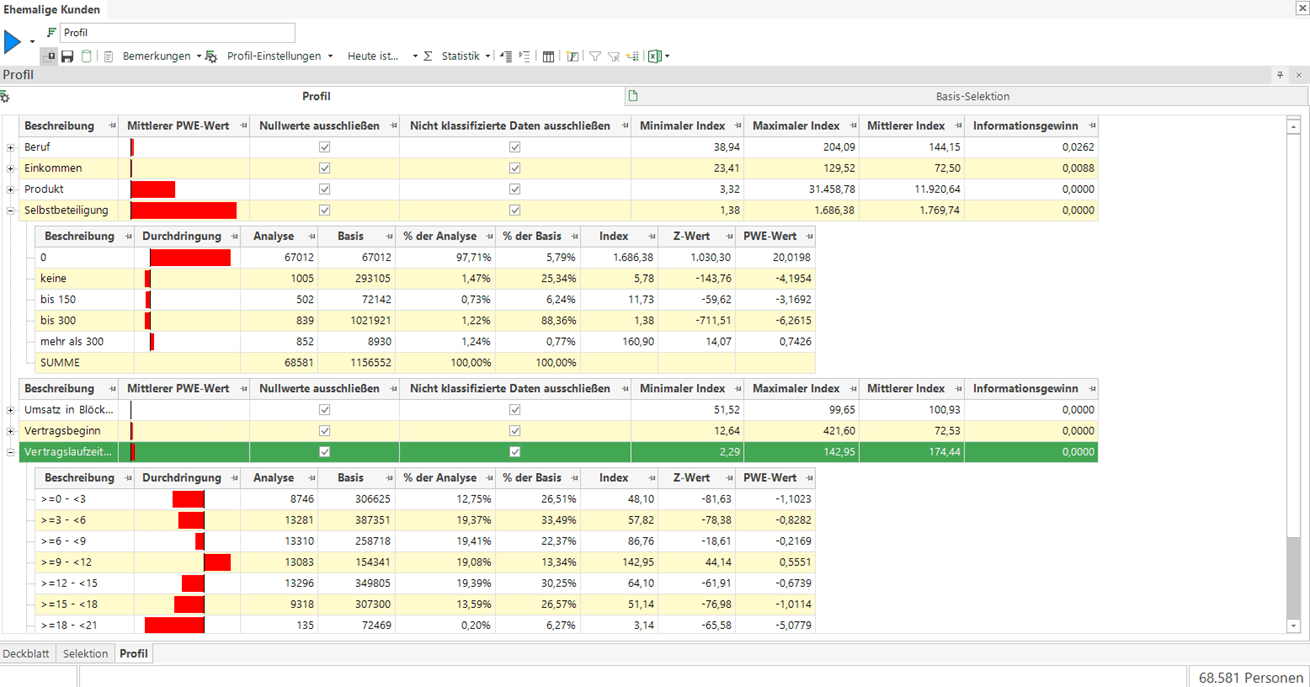

Hier kommt die Look-alike Modellierung ins Spiel. Bei Look-alike Modellierungen werden Kundenprofile erstellt, die basierend auf selbstdefinierten Verhaltensparametern einen prädiktiven Score von der Apteco Software erhalten. Dieser Score bewertet die Performance der Kunden und die entsprechende Abwanderungsgefahr in Anbetracht der Durchdringung und der statistischen Signifikanz. Dazu wird eine Teilmenge der Kundengesamtheit auf bestimmte Verhaltensmerkmale, wie bspw. die Selbstbeteiligungsrate, die Anzahl der abgeschlossenen Versicherungen, die durchschnittliche Vertragslaufzeit, Offenheit für Up- und Cross-Sell, den Zeitpunkt der letzten Kommunikation, das Einkommen und den Beruf, oder sogar die Notwendigkeit der in Anspruch genommenen Versicherungen, untersucht. Diese Teilmenge, auch genannt Analysegruppe, ist in diesem Fall diejenige Gruppe, die keiner der Erwartungen des Versicherers entspricht, sprich geringe Kundenloyalität aufweist und/oder bereits gekündigt hat. Gekündigte Kunden, sofern diese in der Datenbank gepflegt wurden, bieten wichtige Metriken, da sich anhand der Customer Journey ablesen lässt, was der Auslöser für die Abwanderung der Kunden war.

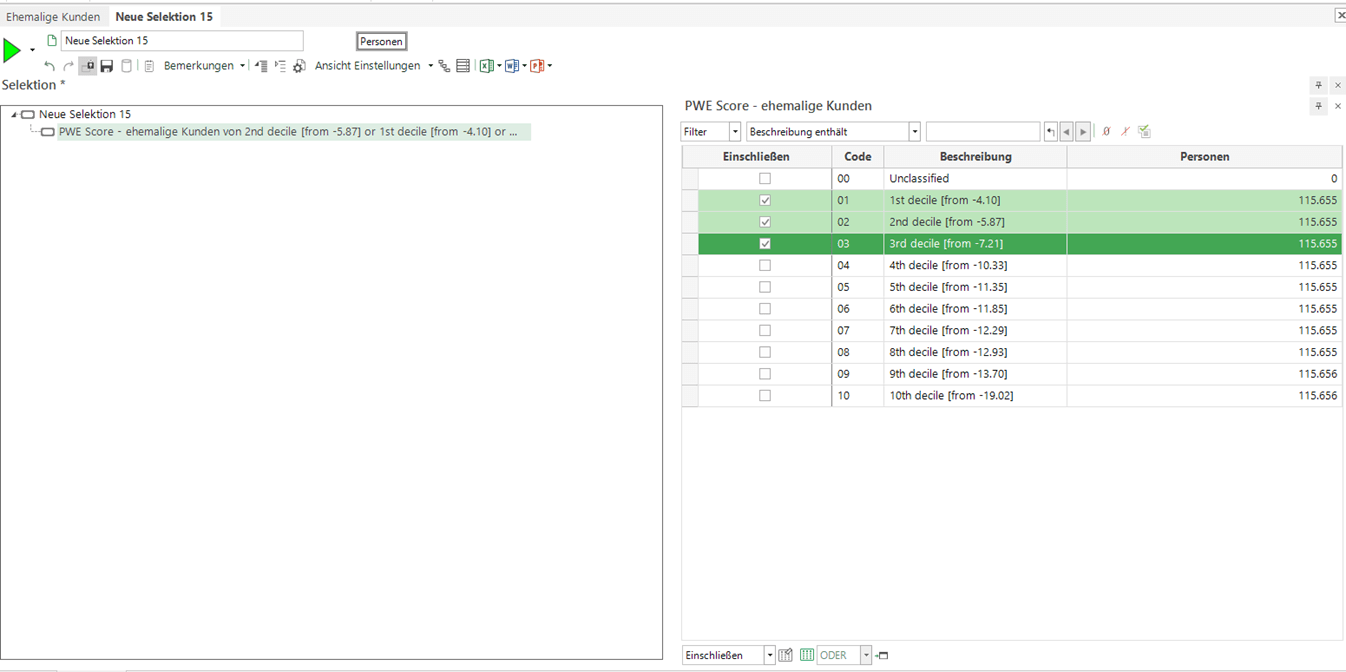

Die Ergebnisse dieser Merkmalsausprägungen werden dann mittels des zugeteilten PWE-Scores, also dem Wert, der die statistische Signifikanz und die Durchdringung des Merkmals zusammenfasst, mit dem allgemeinen Verhalten der Kundengesamtheit verglichen, so dass die Kunden in Performancegruppen klassifiziert werden können. Möchte man sich jetzt die Kunden auswählen, die abwanderungsgefährdet sind, so sollten die Kunden mit dem höchsten Score ausgewählt werden, da diese sich wie die Kunden aus der Analysegruppe verhalten. In Apteco FastStats wird dann eine Variable erstellt, die die Scores in gleichmäßige und absteigend sortierte Blöcke aufteilt, sodass sowohl die Analysegruppe als auch die Zielgruppe miteinander verglichen werden können.

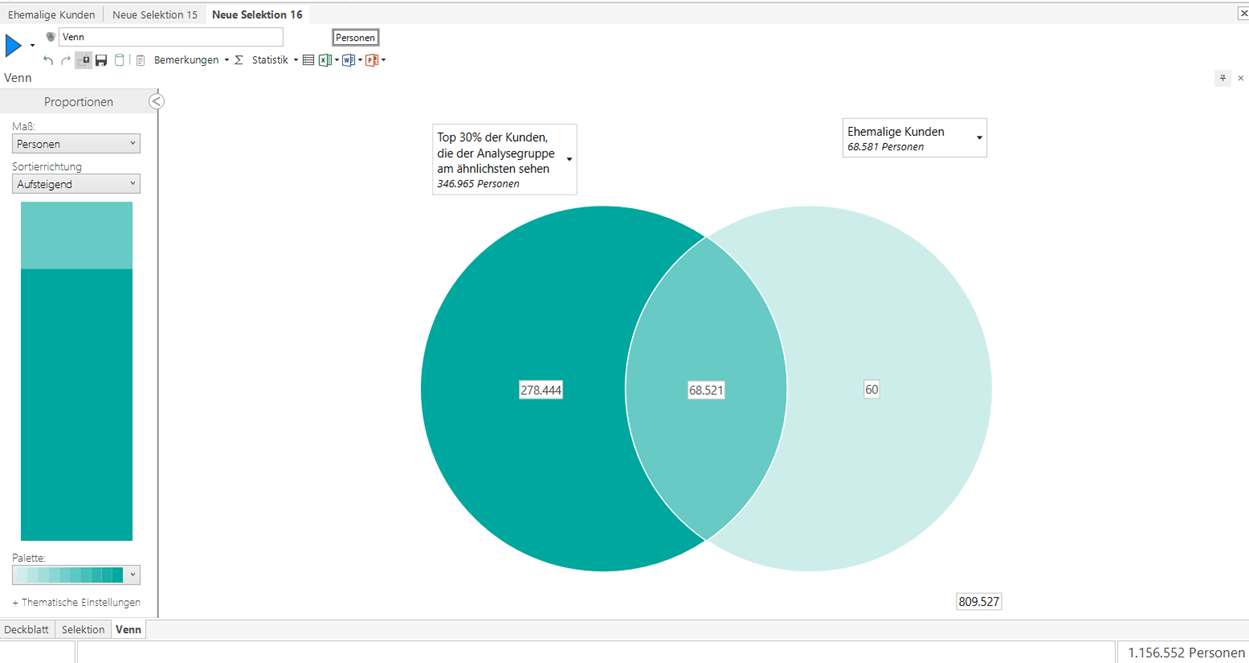

Die Top 30% können jetzt mit unserer Analysegruppe in einem Venn Diagramm miteinander verglichen werden, um zu prüfen, welcher Anteil der Look-alike Zielgruppe bereits in der Analysegruppe enthalten ist. Die Menge der Kunden in unserer Top 30% Look-alike Selektion, die außerhalb der Schnittmenge liegen, stellen dann die Zielgruppe dar, die letzten Endes für unsere Reaktivierungskampagne verwendet werden soll.

Reaktivierungskampagnen

Nun, da die anzusprechende Zielgruppe mittels Look-alike Modelling ermittelt worden ist, wird ein kanalübergreifender Kommunikationsfluss benötigt, der die Kundenansprache optimiert sowie auf die Responses der Kunden eingeht. Dazu eignet sich eine Reaktivierungskampagne, die die Kunden über personalisierte Ansprachen begleitet, kundenspezifische Anreize bietet, wie z.B. individualisierte Boni oder Rabatte, die Angebote bei Bedarf anpasst und das Engagement der Zielgruppe misst. Auch hier steht wieder die Kundenzentrierung und -bindung im Vordergrund.

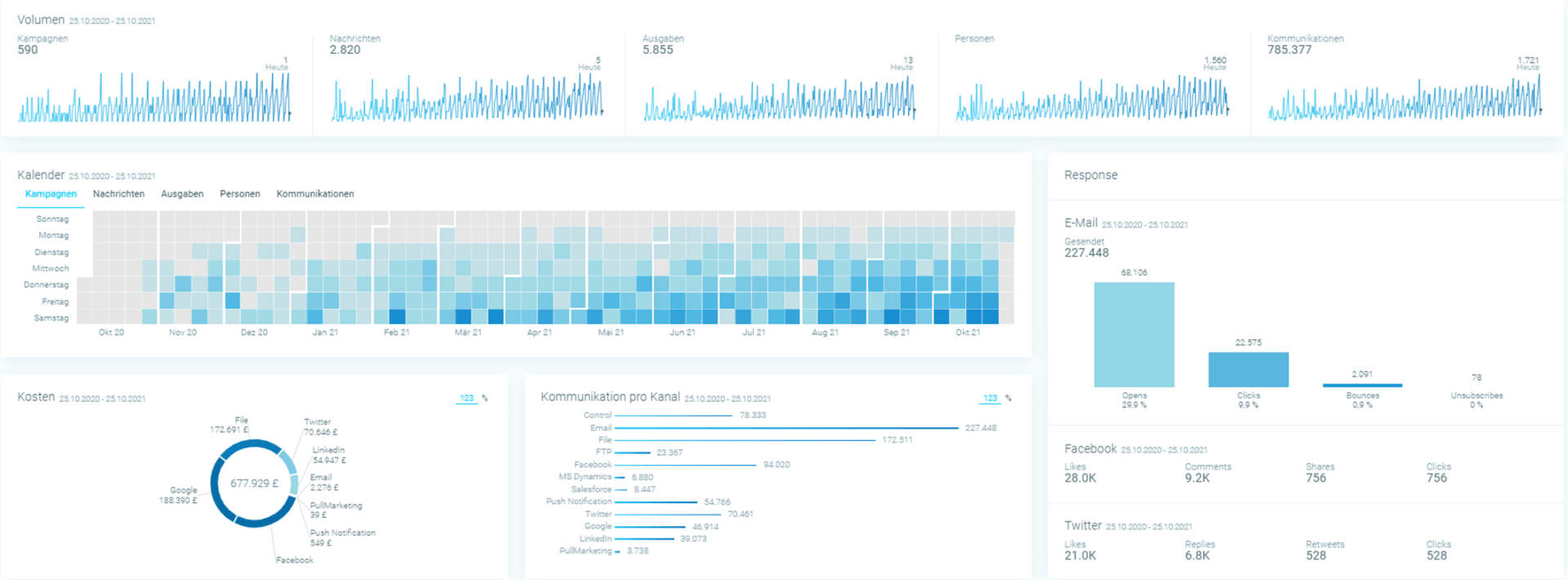

Die aus den Kampagnen entstehenden Responsedaten sollten überwacht und analysiert werden, aber auch die Zusammenführung mit den ursprünglichen Basisdatensätzen sollte so nahtlos wie möglich verlaufen, da alle zukünftigen Kampagnen und deren Planung nur mit aktuellen Daten optimiert werden können. Zum Monitoring der Kampagnen eignen sich Dashboards gut, die die Ergebnisse aus den verschiedenen Kanälen übersichtlich zusammenführen. So kann ermittelt werden, wie hoch die Bereitschaft abwanderungsgefährdeter Kunden ist, mit dem bestehenden Versicherer zu interagieren, was die häufigste Interaktion ist, wie sich die Interaktionsrate verändert, wenn man bspw. durch einen A/B Test die Ansprache anpasst, wie hoch die Kundenbindung ist oder welche Angebote am ehesten wahrgenommen werden.

Die Vorteile einer solchen Reaktivierungskampagne sind sowohl für den Versicherer als auch die Versicherten offensichtlich. Bereits eine 5%ige Reduzierung des Churns unter Versicherten kann eine bis zu 25%ige Gewinnsteigerung für Versicherer bedeuten und sowohl die Kosten der Rückgewinnung als auch der monetäre Verlust den Kündigungen mit sich bringen sind geringer als die Kosten, die durch die Neukundenakquise anfallen würden. Den Kunden wird durch die personalisierte Ansprache vermittelt, dass das Versicherungsunternehmen sich bemüht auf die Bedürfnisse der Kunden einzugehen, was zu verbesserter Kundenbindung und größerer Zufriedenheit führt.

Mit der Apteco Software ist es möglich u.a. ebendiese Reaktivierungskampagnen problemlos auszusteuern. Wenn Sie mehr darüber erfahren möchten, wie Sie als Versicherer personalisiert kommunizieren können, um die Kundenbindung zu erhöhen und z.B. Abwanderungen zu verringern werfen Sie einen Blick in unser aktuelles Whitepaper „Personalisierte Kommunikation: So werden Sie zum Vorreiter in der Versicherungsbranche“. Oder vereinbaren Sie alternativ hier eine unverbindliche Online Demo.